16 listopada prezydent Andrzej Duda podpisał ustawę, która wprowadza zmiany w ramach Polskiego Ładu. Te zmiany stanowią wyzwanie dla wielu osób prowadzących własną działalność. W tym także osób zajmujących się handlem online. Poznaj jakie zmiany wprowadził rząd i co to oznacza dla Ciebie. Wszystkie najważniejsze wyliczenia znajdziesz w niniejszym artykule.

Czego się dowiesz:

- Jak wygląda składka zdrowotna?

- Jak wygląda zestawienie zysków i strat?

- Jakie nastąpiły zmiany podatkowe?

- Jak wygląda ulga dla klasy średniej?

- Czy ryczałt stanie się najkorzystniejszym wyborem rozliczenia podatku?

- Czy warto zacząć prowadzić swoją działalność w ramach spółki z o.o.?

Jak zmieniła się składka zdrowotna w Polskim Ładzie?

Już w maju bieżącego roku rząd ogłosił chęć wprowadzenia pakietu zmian podatkowych, które już w 2022 roku w znaczący sposób zmienią sposób rozliczania się z ZUS i Urzędem Skarbowym. Najbardziej kontrowersyjną i przełomową zmianą jest wprowadzenie nowego sposobu naliczania składki zdrowotnej. Przedsiębiorca stracił możliwość odliczenia składki zdrowotnej w wysokości 7,75 proc. podstawy jej wymiaru.

Od przyszłego roku składka zdrowotna w nowej wysokości 4,9 proc. u przedsiębiorców na podatku liniowym i 9 proc. na skali podatkowej (ale nie mniej niż 270,90 zł), będzie wyliczana od dochodu bez możliwości odliczenia od podatku. Dla sporej części przedsiębiorców oznacza to wzrost obciążeń (nawet w przypadku niskiej stawki 4,9 proc.) z powodu właśnie ww. braku możliwości odliczenia tej składki.

Kto straci, a kto zyska na Polskim Ładzie?

W ramach zmian podatkowych przewidziano podwyższenie kwoty wolnej od podatku z 8 tys. zł do 30 tys. zł rocznie, co jest bez wątpienia korzystne dla podatników. Kwota wolna dotyczy rozliczających się na skali podatkowej (tj. zasadach ogólnych), co spowoduje, że ta część z nich, która ma niskie dochody, będzie mogła zyskać na zmianach i będzie miała nawet zrekompensowaną z nawiązką ewentualną stratę na niekorzystnych zmianach w składce zdrowotnej.

Według analizy Grant Thornton, próg opłacalności zmian dla przedsiębiorców na skali, przy określonych założeniach miał wstępnie wynieść ok. 6 tys. zł brutto dochodu miesięcznie — powyżej tej kwoty dochodu zmiany miały uderzać w finanse przedsiębiorcy. Ostatnie zmiany projektu Polskiego Ładu, wprowadziły jednak możliwość skorzystania z tzw. ulgi dla klasy średniej u przedsiębiorców będących na skali podatkowej i próg opłacalności zmian w Polskim Ładzie wyniesie teraz około 11 tys. zł brutto miesięcznie.

W o wiele gorszej sytuacji są wszyscy przedsiębiorcy na podatku liniowym, ponieważ tam kwota wolna i ulga dla klasy średniej nie obowiązują, a niekorzystne zmiany dot. naliczania składki zdrowotnej i tak mają się pojawić przy tej formie opodatkowania. Eksperci podatkowi twierdzą, że planowane zmiany zmierzają de facto w kierunku nieformalnej likwidacji podatku liniowego w Polsce.

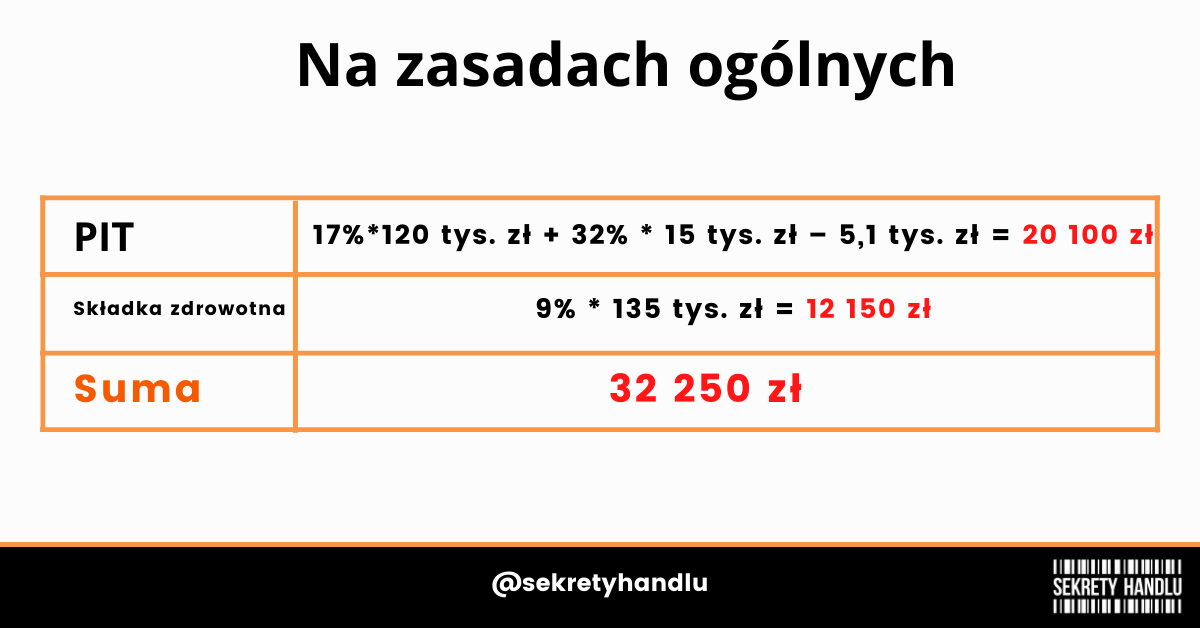

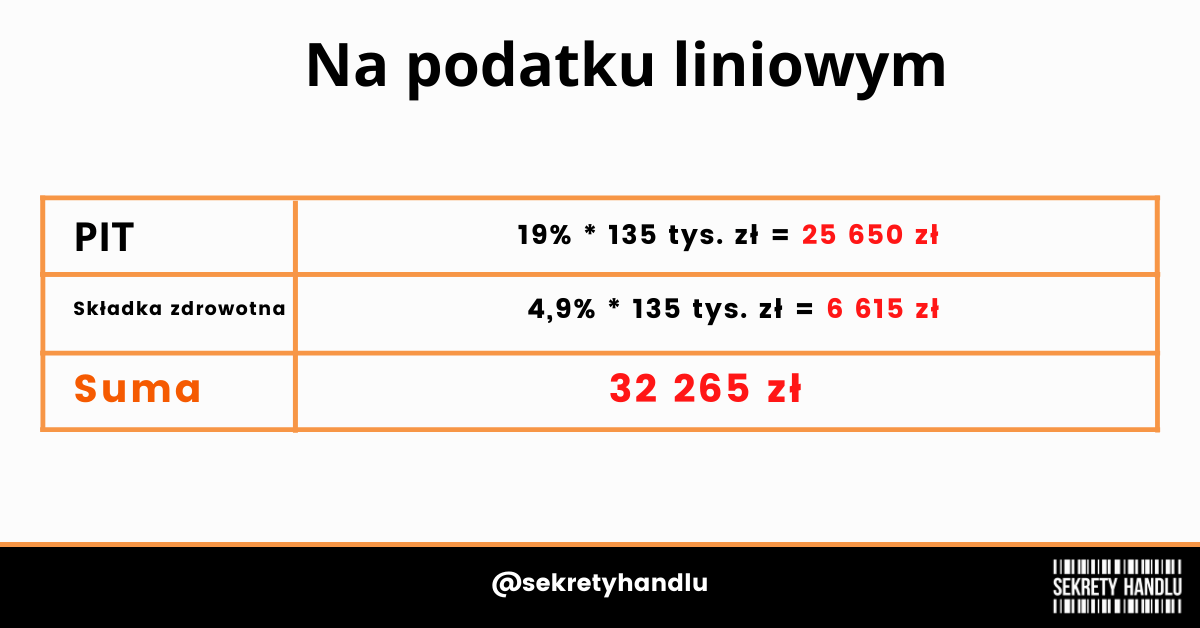

Według naszych obliczeń działalność gospodarcza na podatku liniowym będzie opłacać się dopiero przy dochodzie 130 tys. złotych. Poniżej tabele z obliczeniami.

Polski Ład, a dodatkowe dochody przedsiębiorców

Zmiany dotyczą również przedsiębiorców, którzy mają inne źródła dochodów niż te ze swojej działalności gospodarczej, ponieważ nowy sposób naliczania składki zdrowotnej dotyczy również umów o pracę i zlecenie.

Jeszcze w 2021 roku, jeśli przedsiębiorca zarabiał na etacie więcej niż płaca minimalna, nie musiał płacić składek na ubezpieczenia społeczne w swojej działalności, ponieważ płaci je od umowy o pracę. Pozostało mu tylko opłacanie podwójnie składek zdrowotnych.

Po wprowadzeniu Polskiego Ładu to się nie zmieni, ale takiego przedsiębiorcę czekać będzie podwyżka składki zdrowotnej przy obu źródłach dochodu — na działalności będzie płacić 4,9 proc. (lub 9 proc. na zasadach ogólnych) bez możliwości jej odliczenia, a na etacie na podobnych zasadach 9 proc. od dochodu z etatu.

[banner id=”28111″]

Co w praktyce oznacza ulga dla klasy średniej i kogo nie dotyczy?

Jednak dzięki podwyżce kwoty wolnej oraz wprowadzeniu tzw. ulgi dla klasy średniej, etatowiec oraz przedsiębiorca na skali liniowej zarabiający do kwoty 133 692 zł brutto rocznie z tytułu umowy o pracę nie traci na zmianach podatkowych na tejże umowie. Z kolei sytuacja osób na umowie zlecenie będzie gorsza niż obecnie, ponieważ nie ma tam ulgi dla klasy średniej, tylko kwota wolna. Według wyliczeń Instytutu Emerytalnego nawet przy niskich zarobkach np. na poziomie 2 tys. zł netto/mc zleceniobiorca po wprowadzeniu Polskiego Ładu straci względem stanu obecnego (poniesie ok. 130 zł/mc straty). Ulga dla klasy średniej nie będzie również dotyczyć przedsiębiorców na podatku liniowym.

Podatek ryczałtowy na przykładzie. Czy to ma sens w Polskim Ładzie?

Część przedsiębiorców myśli już o ewentualnym przejściu na podatek ryczałtowy naliczany od przychodu, a nie od dochodu, jak w przypadku skali podatkowej, czy podatku liniowego. W podatku ryczałtowym rząd wprowadził trochę korzystniejsze zasady naliczania składki zdrowotnej niż w jednoosobowej działalności gospodarczej (JDG), co rzeczywiście może niektórych skłonić do zmiany formy opodatkowania na rzecz ryczałtu.

Minusem podatku ryczałtowego jest naliczanie go od przychodu, co przy biznesach niskomarżowych jak dropshipping, powoduje często pochłonięcie całego zysku przez podatek.

Przykładowo:

Przy przychodzie 10 tys. zł/mc, koszcie zakupu towarów do dropu w wysokości 8,5 tys. zł/mc, po zapłacie 1108,79 zł/mc (kwota za 2022 rok) składek na ubezpieczenia społeczne, przedsiębiorcy zostaje 391,21 zł/mc.

10.000 zł (przychód miesięczny) – 8.500 zł (koszt zakupu towarów) – 1108,79 zł (składki) =391,21 zł

Od tego będzie musiał odjąć 3 proc. podatku ryczałtowego, ale liczonego nie od 391,21 zł a od 8 891,21 zł (tj. kwoty przychodu pomniejszonej o składki na ubezpieczenia społeczne). Taki podatek wyniesie 267 zł, a do tego trzeba dodać zapowiadaną przy ryczałcie miesięczną składkę zdrowotną w wysokości 509,27 zł (przy rocznym przychodzie do 300 tys. zł).

Z kolei przy rocznym przychodzie do 60 tys. zł składka wyniesie 305,56 zł, a przy kwocie powyżej 300 tys. zł rocznego przychodu już 916,68 zł.

Czy warto przejść z JDG na spółka z o.o.?

Kolejnym rozważanym przez przedsiębiorców pomysłem jest przeniesienie się na spółkę z o.o. Argumentem przemawiającym za tym rozwiązaniem było do tej pory to, że nawet pomimo obecnego podwójnego opodatkowania spółek podatkiem CIT w wysokości 9 proc. i podatkiem 19 proc. od dywidendy, można płacić niskie podatki, jeżeli w odpowiedni sposób uniknie się wypłaty zysku w postaci dywidendy.

Po odprowadzeniu podatku CIT 9 proc. istnieje bowiem możliwość wytransferowania zysku przez wypłacenie sobie ze spółki wynagrodzenia za wynajem np. prywatnego samochodu własnej spółce, co wiąże się z niskim podatkiem przychodowym w wysokości 8,5 proc (zamiast 19 proc. podatku od dywidendy).

Uwzględniając oba podatki, jakie trzeba byłoby odprowadzić, spółka z o.o. wyglądałaby nadal korzystnie w porównaniu do opodatkowania JDG na zasadach ogólnych, czy podatku liniowym w ramach Polskiego Ładu.

Rządzący prawdopodobnie przewidzieli ten ewentualny kierunek optymalizacji przedsiębiorców i żeby ograniczyć przenoszenie się na spółki z o.o., w projekcie ustawy wprowadzili zapis, że właściciel nie będzie mógł już fakturować własnych spółek z tytułu m.in.:

- świadczenia im fikcyjnych usług, aby zapłacić niższy podatek niż 19 proc. jaki płaci się przy wypłacie zwykłej dywidendy

- wynajmu prywatnych nieruchomości

- samochodów

Rząd uznał, że taka forma wypłacania sobie środków, to ukryta dywidenda, której nie powinno się wliczać do kosztów prowadzenia działalności.

Polki Ład a opodatkowanie JDG i Spółki z o.o.

Zakładając więc, że w spółce z o.o. efektywne opodatkowanie wyniesie 26,3 proc. (9 proc. CIT i 19 proc. od dywidendy po naliczeniu CIT), to w porównaniu do opodatkowania JDG efektywną stawką w wysokości 23,9 proc. (19 proc. PIT + składka 4,9 proc.) na podatku liniowym, czy 26 proc. na zasadach ogólnych (17 proc. PIT + składka 9 proc.), przeniesienie się na spółkę z o.o. może mijać się z sensem, szczególnie gdy uwzględni się, chociażby fakt, że spółka ma wyższe koszty prowadzenia księgowości niż JDG z uproszczoną księgowością.

Aby dokładnie dowiedzieć się, czy w danym przypadku opłaca się przejść na spółkę z o.o. lub może zmienić formę opodatkowania w ramach JDG, polecamy skontaktować się ze swoim księgowym lub doradcą podatkowym.

Co jeszcze warto zrobić i z jakiego narzędzia skorzystać?

Osobiście swoją sytuację w kontekście potencjalnych zmian podatkowych można przeanalizować przy pomocy dostępnych w internecie kalkulatorów Polskiego Ładu (np. https://www.infakt.pl/kalkulatory/kalkulator-polskiego-ladu/) – trzeba jednak pamiętać, że wyniki kalkulatora mają charakter poglądowy — do każdego przypadku należy podchodzić indywidualnie ze względu na możliwości korzystania z ulg podatkowych przy podatku PIT i opłatach ZUS, które u każdego mogą być inne.

Trzeba również pamiętać o tym, że niektóre szczegóły Polskiego Ładu mogą jeszcze ulec zmianie za pomocą nowelizacji ustawy.

Tekst powstał w dn. 16.09.21 i dotyczy PLANOWANYCH zmian, które mają być wprowadzone od 2022 roku. Prosimy mieć na uwadze, że ten tekst w każdej chwili po publikacji mógł stać się nieaktualny.

AKTUALIZACJA W DN. 23.11.21